Налоговая система США — Википедия

Вводный раздел этой статьи слишком длинный. |

Налоговая система США. В Соединённых Штатах Америки существуют отдельные федеральные органы власти, органы управления штатов и местные органы власти, и на каждом из этих уровней взимаются налоги. Налоги взимаются с доходов, заработной платы, имущества, продаж, прироста капитала, дивидендов, импорта, имущества и подарков, а также различных сборов. В 2020 году налоги, собираемые федеральными, государственными и местными органами власти, составили 25,5 % ВВП, что ниже среднего показателя по ОЭСР, составляющего 33,5 % ВВП. В 2020 году Соединённые Штаты занимали седьмое место по соотношению налоговых поступлений к ВВП среди стран ОЭСР, при этом соотношение было выше, чем у Мексики, Колумбии, Чили, Ирландии, Коста-Рики и Турции[1].

Налоги гораздо выше на доход от труда, чем на доход от капитала. Различные налоги и субсидии для разных форм доходов и расходов также могут представлять собой форму косвенного налогообложения одних видов деятельности по сравнению с другими. Например, можно сказать, что индивидуальные расходы на высшее образование «облагаются налогом» по высокой ставке по сравнению с другими формами личных расходов, которые формально признаются инвестициями.

Налоги взимаются с чистого дохода (см. Подоходный налог) физических и юридических лиц федеральным правительством, большинством штатов и некоторыми местными органами власти. Граждане и резиденты облагаются налогом на доходы во всём мире, и им разрешено учитывать иностранные налоги. Доход, подлежащий налогообложению, определяется в соответствии с правилами налогового учёта, а не принципами финансового учёта, и включает почти все доходы из любого источника. Большинство коммерческих расходов уменьшают налогооблагаемый доход, хотя для некоторых расходов применяются ограничения. Физическим лицам разрешается уменьшать налогооблагаемый доход за счёт личных пособий и некоторых некоммерческих расходов, включая проценты по ипотеке, государственные и местные налоги, благотворительные пожертвования, а также медицинские и некоторые другие расходы, понесённые сверх определённого процента от дохода. Государственные правила определения налогооблагаемого дохода часто отличаются от федеральных правил. Предельные ставки федерального налога варьируются от 10 % до 37 % налогооблагаемого дохода[2]. Государственные и местные налоговые ставки сильно различаются в зависимости от юрисдикции, от 0 % до 13,30 % от дохода[3], и многие из них градуированы. Налоги штата обычно рассматриваются как вычитаемые расходы при расчёте федеральных налогов, хотя налоговый закон 2017 года установил ограничение в размере 10 000 $ на вычет государственного и местного налога («ГИМН» или «SALT»), что повысило эффективную налоговую ставку для лиц со средним и высоким доходом в штатах с высоким уровнем налогообложения. До ограничения вычета ГИМН средний размер вычета превышал 10 000 $ на большей части Среднего Запада и превышал 11 000 $ на большей части Северо-Востока США, а также в Калифорнии и Орегоне[4]. Ограничение больше всего затронуло Нью-Йорк, Нью-Джерси, Коннектикут и Калифорнию; средний вычет ГИМН в этих штатах в 2014 году превышал 17 000 $[4].

Соединённые Штаты являются одной из двух стран в мире (другая — Эритрея), которые облагают своих граждан-нерезидентов налогом на доходы по всему миру тем же способом и по таким же ставкам, что и резидентов. Верховный суд США поддержал конституционность введения такого налога в деле Кук против Тейта (англ. Cook vs. Tait)[5]. Тем не менее, исключение дохода, полученного за границей, исключает налоги США на первые 108 700 $ годового дохода за границей, полученного гражданами США, живущими и работающими за границей.

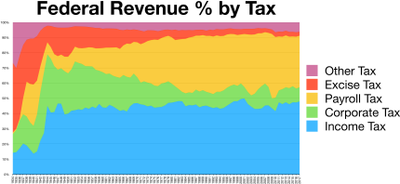

Налог на заработную плату (англ. Payroll taxes) устанавливается федеральным правительством и правительствами всех штатов. К ним относятся налоги на социальное обеспечение и медицинскую помощь, взимаемые как с работодателей, так и с работников, по совокупной ставке 15,3 % (13,3 % в 2011 и 2012 годах). Налог на социальное обеспечение взимается только с первых 132 900 $ заработной платы с 2019 года[6]. Существует дополнительный налог Medicare в размере 0,9 % на заработную плату свыше 200 000 $. Работодатели должны удерживать подоходный налог с заработной платы. С работодателей взимается налог на безработицу и некоторые другие сборы. Налоги на заработную плату резко увеличились как доля федеральных доходов с 1950-х годов, в то время как доля корпоративных подоходных налогов снизилась. (Корпоративные прибыли не упали в процентах от ВВП).

Налог на недвижимость (англ. Property taxes) взимаются большинством местных органов власти и многими органами специального назначения на основе справедливой рыночной стоимости собственности. Школы и другие органы власти часто управляются отдельно и взимают отдельные налоги. Налог на имущество обычно взимается только с недвижимого имущества, хотя в некоторых юрисдикциях облагаются налогом некоторые виды коммерческой собственности. Правила и ставки налога на недвижимость сильно различаются: среднегодовые ставки варьируются от 0,2 % до 1,9 % от стоимости недвижимости в зависимости от штата[7].

Налог с продаж (англ. Sales taxes) взимается в большинстве штатов и некоторых населённых пунктов с цены при розничной продаже многих товаров и некоторых услуг. Ставки налога с продаж широко варьируются в зависимости от юрисдикции, от 0 % до 16 %, и могут варьироваться в пределах юрисдикции в зависимости от конкретных товаров или услуг, облагаемых налогом. Налог с продаж взимается продавцом в момент продажи или перечисляется в качестве налога за использование покупателями налогооблагаемых товаров.

Соединённые Штаты вводят тарифы или таможенные пошлины на импорт многих видов товаров из многих юрисдикций. Эти тарифы или пошлины уплачиваются до ввоза товаров на законных основаниях. Ставки пошлин варьируются от 0 % до более чем 20 % в зависимости от конкретных товаров и страны происхождения.

Налог на наследство (англ. Inheritance tax) и дарение (англ. Gift tax) взимаются федеральным правительством и правительствами некоторых штатов при передаче имущества по наследству, по завещанию или при пожизненном дарении. Подобно федеральным подоходным налогам, федеральные налоги на наследство и дарение взимаются с имущества граждан и резидентов по всему миру и позволяют засчитывать иностранные налоги.

Уровни и виды налогообложения[править | править код]

В разделе не хватает ссылок на источники (см. рекомендации по поиску). |

В США существует множество федеральных, государственных, местных и специальных государственных юрисдикций. Каждая из них взимает налоги для полного или частичного финансирования своей деятельности. Эти налоги могут взиматься с одного и того же дохода, имущества или деятельности, часто без взаимозачёта одного налога с другим. Типы налогов, взимаемых на каждом уровне государственного управления, различаются отчасти из-за конституционных ограничений. Подоходный налог (или налог на прибыль) взимается на федеральном уровне и на уровне большинства штатов. Налог на имущество (или налог на недвижимость) обычно взимаются только на местном уровне, хотя может существовать несколько местных юрисдикций, облагающих налогом одно и то же имущество. Другие акцизные налоги вводятся федеральным правительством и правительствами некоторых штатов. Налог с продаж взимается большинством штатов и многими местными органами власти. Таможенные пошлины или тарифы устанавливаются только федеральным правительством. Также взимаются различные пользовательские или лицензионные сборы.

Типы налогоплательщиков[править | править код]

В разделе не хватает ссылок на источники (см. рекомендации по поиску). |

Налогами могут облагаться физические лица (физические лица), коммерческие предприятия, поместья, трасты или другие формы организации. Налоги могут основываться на имуществе, доходах, сделках, передачах, ввозе товаров, коммерческой деятельности или множестве факторов и, как правило, взимаются с того типа налогоплательщика, для которого применима такая налоговая база. Таким образом, налог на имущество, как правило, взимается с владельцев собственности. Кроме того, некоторые налоги, в частности подоходный налог, могут взиматься с членов организаций за деятельность организации. Следовательно, партнёры облагаются налогом на доход своего партнёрства.

За некоторыми исключениями, один уровень государственного управления не облагает налогом другой уровень государственного управления или его органы.

Подоходный налог[править | править код]

Этот раздел не завершён. |

- Основная статья: Подоходный налог в США

Налоги, основанные на доходах, взимаются на федеральном уровне, уровне большинства штатов и некоторых местных уровнях в Соединённых Штатах. Налоговые системы в рамках каждой юрисдикции могут определять налогооблагаемый доход отдельно. Многие штаты в некоторой степени ссылаются на федеральные концепции определения налогооблагаемого дохода.

Экономика[править | править код]

Согласно исследованию 2011 года, после упрощения сложной налоговой системы США экономика США станет примерно на 1,6 триллиона долларов больше или богаче на 5200 $ на человека[8].

См. также[править | править код]

- История налогообложения в США

- Налоговое управление США

- Список стран по налоговым ставкам

- Список суверенных государств по соотношению налоговых доходов к ВВП

- Тариф в истории США

- Закон о снижении налогов и занятости от 2017 года

- Сопротивление налогам в США

- Ступенчатая основа

Примечания[править | править код]

- ↑ Organization for Economic Co-operation and Development (OECD), 2021. Revenue Statistics 2021: The Initial Impact of COVID-19 on OECD Tax Revenues, OECD Publishing, Paris, https://doi.org/10.1787/6e87f932-en. Tax-to-GDP figures for 2020 are preliminary.

- ↑ Internal Revenue Service IRS Provides Tax Inflation Adjustments for Tax Year 2021 (IR-2020-245) (англ.) (26 октября 2020). Дата обращения: 18 декабря 2021. Архивировано 18 декабря 2021 года.

- ↑ TEMPORARY TAXES TO FUND EDUCATION. GUARANTEED LOCAL PUBLIC SAFETY FUNDING. INITIATIVE CONSTITUTIONAL AMENDMENT (англ.). Vig.cdn.sos.ca.gov (5 апреля 2013). Дата обращения: 13 октября 2013. Архивировано 19 октября 2013 года.

- ↑ 1 2 DeVore, Chuck New York And Other High-Tax States Sue Over SALT Deduction Cap While Jobs Follow Lower Taxes (англ.). Forbes. Дата обращения: 8 января 2019. Архивировано 9 января 2019 года.

- ↑ 265 U.S. 47 (1924).

- ↑ Social Security Wage Base for 2019 Announced (англ.). www.adp.com (30 июня 2015). Дата обращения: 13 ноября 2019. Архивировано 13 ноября 2019 года.

- ↑ Property Taxes By State (англ.). www.tax-Rates.org (2009). Дата обращения: 1 февраля 2015. Архивировано 6 февраля 2015 года.

- ↑ Laffer, Arthur; Winegarden, Wayne; Childs, John The Economic Burden Caused by Tax Code Complexity (англ.). Politico (апрель 2011). Дата обращения: 30 декабря 2020. Архивировано 20 января 2021 года.

Литература[править | править код]

- Правительственные источники

- IRS Publication 17, Your Federal Income Tax

- U.S. Customs and Border Protection booklet Importing into the United States

- IRS website

- Links to state websites

- Customs and Border Patrol website

- Alcohol and Tobacco Tax website

- Законы и нормативные акты

- Стандартные тексты (обновляются ежегодно)

- Fox, Stephen C., Income Tax in the USA, 2013 edition ISBN 978-0-9851-8233-5

- Hoffman, William H. Jr.; et al., South-Western Federal Taxation, 2013 edition ISBN 978-0-324-66050-0

- Pratt, James W.; Kulsrud, William N.; et al, Federal Taxation, 2013 edition ISBN 978-1-1334-9623-6 (cited above as Pratt).

- Whittenberg, Gerald; Altus-Buller, Martha; and Gill, Stephen, Income Tax Fundamentals 2013, ISBN 978-1-1119-7251-6

- Hellerstein, Jerome R., and Hellerstein, Walter, State and Local Taxation: Cases and Materials, 2005, ISBN 978-0-314-15376-0

- Справочники

- Minarik, Joseph J. (2008). "Taxation". In David R. Henderson (ed.). Concise Encyclopedia of Economics (2nd ed.). Library of Economics and Liberty. ISBN 978-0865976658. OCLC 237794267.

- CCH U.S. Master Tax Guide, 2010 ISBN 978-0-8080-2169-8

- RIA Federal Tax Handbook 2010 ISBN 978-0-7811-0417-3

- Популярные публикации (ежегодные)

- J.K. Lasser's Your Income Tax for 2010 ISBN 978-0-470-44711-6

Ссылки[править | править код]

Тарифы, применяемые Соединёнными Штатами, согласно «Карте доступа к рынку» (англ.) ИТЦ, онлайн-базе данных таможенных тарифов и рыночных требований.

French

French Deutsch

Deutsch