Financement — Wikipédia

Le financement est l'opération qui consiste, pour celui qui finance, à consentir des ressources monétaires, pour celui qui est financé, à se procurer des ressources monétaires nécessaires à la réalisation d'un projet (« lever des fonds »).

Ainsi, d'une manière plus formelle, le financement est une opération qui met en relation les agents économiques à besoin de financement (lorsque leur épargne est inférieure à leurs dépenses d'investissements) et les agents économiques à capacité de financement (lorsque leur épargne est supérieure à leurs dépenses d'investissements).

Enjeux du financement[modifier | modifier le code]

Le financement permet notamment :

- pour les particuliers tel qu'il soit: achat ou construction immobilière de consommation et autres besoins privés d'investissement ou de consommation double ;

- pour les entreprises et professionnels: création ou achat d'entreprise, investissement productif ou commercial, besoins d'exploitation (financement du fonds de roulement) ;

- pour les autres collectivités et institutions: dépenses de fonctionnement et d'investissement d'une collectivité publique, d'un organisme social, ou d'une association ou fondation privée à but non lucratif (culturel, humanitaire…) ;

- pour la recherche, dans les domaines de la technologie ou des sciences sociales: le financement de la recherche peut se répartir entre les activités commerciales et non commerciales, les services de recherche et de développement d'une société fournissent normalement un financement commercial de la recherche, le financement est essentiel pour assurer la durabilité de certains projets.

Sources de financement[modifier | modifier le code]

Les principales sources de financement sont :

- les financements internes (par l'épargne accumulée). Cette forme de financement est appelée autofinancement[1] ;

- les financements externes. On distingue alors le financement externe direct (ventes de titres sur les marchés de capitaux), où les ménages à capacité de financement excédentaire rencontrent les entreprises à besoin de financement à travers des agents boursiers appelés les sociétés de bourse, et le financement externe intermédié (prêt auprès d'une banque), ou indirect[1]. Selon Hicks (1974), lorsque, dans une économie, le mode de financement direct est plus important que celui indirect, on parle d'économie de marché financier ; dans le cas inverse, on dit qu'il s'agit d'une économie d'endettement[1].

Pour les entreprises, les financements classiques par autofinancement, fonds propres ou emprunts se sont complexifiés avec l'apparition de produits hybrides comme les obligations convertibles, la structuration complexe de la dette en dette senior, dette mezzanine, etc., et l'apparition de la titrisation.

Intermédiaires et métiers du financement[modifier | modifier le code]

Les principaux intermédiaires pour ces opérations, qui centralisent les offres et demandes de fonds, sont les banques et les bourses ainsi que, pour ce qui ne ressort pas exclusivement des marchés, les États, les collectivités locales, notamment à travers la gestion des impôts et les organismes sociaux par la collecte de cotisations sociales et la redistribution des richesses. Le financement peut être parfois assimilé au financement par la dette seule, par abus de syntaxe et du fait de traductions de l'anglais financing.

Certains financements peuvent être liés à des incitations politiques ou des prises de contrôle, en complément ou en conflit avec des stratégies économiques propres de l'entreprise ou de l'organisation concernée.

Secteur privé[modifier | modifier le code]

Au niveau du système bancaire, il est bon de distinguer les institutions plus spécialisées dans les financements de haut de bilan (banques d'investissement notamment) et celles de bas de bilan (banques commerciales et autres institutions de crédit).

Au niveau du marché financier, la distinction est à faire, au niveau des fonds d'investissement, sur ceux spécialisés dans le capital non coté et ceux gérant un portefeuille de titres boursiers.

Au niveau du financement en prêt immobilier, certaines sociétés dites de courtage en crédit immobilier, dont les représentants sont appelés plus généralement des courtiers, permettent aux particuliers d'accéder à la propriété de biens, via des accords privilégiés avec le système bancaire.

Secteur public national et international[modifier | modifier le code]

Selon les règles des marchés, à travers des établissements nationalisés, ou contrôlés par une collectivité locale, qui ne relèvent pas dans leurs statuts de l'économie de marché. Toutefois, dans les régimes totalitaires, l'État contrôle entièrement le financement de l'économie..

Les financements de sauvetage (FMI) ou de développement (Banque mondiale), apportés aux pays du tiers-monde par des organismes internationaux ou par les pays développés sont parfois accompagnés d'un ensemble de contraintes qu'on qualifie d'ajustement structurel lesquelles font l'objet de certaines controverses.

Activités annexes et dérivées[modifier | modifier le code]

Les financements entraînent diverses activités annexes, par exemple celles liées aux paiements (transfert des sommes) ou à la couverture des risques financiers, ou encore, pour les placements non recouvrables en totalité, à la « gestion de la dette » (pays de tiers-monde par exemple).

Le financement de l'économie[modifier | modifier le code]

Financement des ménages[modifier | modifier le code]

Les ménages, pris macro-économiquement dégagent une capacité de financement (de 3 % du PIB français en 2017). Ainsi, ils disposent de divers moyens de financement.

Leurs revenus[modifier | modifier le code]

Les ménages financent leurs projets avec leurs différents revenus :

- les revenus primaires dont les revenus du travail, les revenus mixtes (des indépendants) et les revenus du capital (dividendes par exemple) ;

- les revenus de transfert, résultat des prestations sociales ;

- leur revenu disponible : revenu primaire + revenu de transfert - prélèvements obligatoires.

Ce revenu disponible est soit consommés soit épargnés. C'est avec cette épargne fruit de leurs revenus que les ménages peuvent financer un investissement. On parle d'autofinancement.

Le crédit[modifier | modifier le code]

Les ménages, bien qu'ils dégagent une capacité de financement, peuvent financer un investissement par un crédit bancaire car l'autofinancement peut s'avérer très long (il faut accumuler les épargnes). Ainsi, en cas d'investissement, les ménages préfèrent parfois utiliser un crédit dont la rentabilité s'appuie sur le taux d'intérêt de ce crédit.

Financement des sociétés non financières (entreprises)[modifier | modifier le code]

Une entreprise ou société non financière dégage généralement un besoin de financement. Les entreprises disposent de différents moyens pour financer leurs projets.

L'autofinancement[modifier | modifier le code]

Une entreprise peut financer un investissement grâce à un autofinancement. La capacité d'autofinancement d'une entreprise désigne l'argent qu'elle peut employer au financement de ses investissements. Elle est obtenue en retranchant à l'excédent brut d'exploitation, l'impôt sur les sociétés, les dividendes des actionnaires et intérêts des prêteurs, les bénéfices conservés par l'entreprise et les amortissements.

Cependant, il est rares que les entreprises puissent financer leurs projets par simple auto-financement ou financement interne.

Financement sur les marchés de capitaux[modifier | modifier le code]

Les entreprises peuvent financer leurs investissements grâce aux marchés des capitaux. C'est un financement externe.

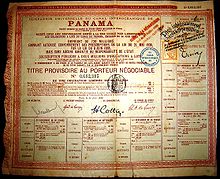

Sur ces marchés, les entreprises vendent des titres aux agents à capacités de financement, en échange de capitaux. On distingue deux types de titres : les actions (titre de propriété sur une partie du capital de l'entreprise) et les obligations (titre de créance sur l'entreprise).

Le taux d'intérêt des obligations et les dividendes des actions sont la contrepartie des capitaux.

Pour faire rentrer les banques (financement intermédié) dans le système des marchés de capitaux, les économistes classiques ont inventé un modèle simple : le marché des fonds prêtables[2]. Les ventes d'obligations et les demandes de crédit constitue la demande de fonds prêtables. L'offre de fonds prêtables provient alors des agents à capacité de financement. Le prix qui se fixe sur ce marché est alors le taux d'intérêt des obligations et des crédits. Ce marché unique de capitaux est hypothétique.

Financement externe indirect[modifier | modifier le code]

L'entreprise peut fabriquer des biens et des services qu'elle va écouler sur le marché des biens de consommation mais sa trésorerie (avoirs à la caisse et en banque) ne lui permet pas de payer ses salariés (dont on suppose que la masse salariale est équivalente à la valeur des biens et services qu'elle va vendre) qui vont acheter cette production[3]. Pour résoudre cette situation déséquilibrée, l'entreprise peut se faire prêter le montant correspondant auprès de la banque. Ce crédit peut être effectué, aisément, par création de monnaie scripturale. Le remboursement de l'emprunt peut, en effet, être effectué dans quatre-vingt dix jours (durée maximale de paiement des clients de l'entreprise), au plus tard[3].

Si l'entreprise veut acquérir des biens d'équipement mais ses propres moyens financiers ne le permettent pas, elle a deux possibilités[4] :

- emprunter la somme correspondante auprès d'une banque commerciale par création monétaire (monnaie scripturale). Mais à l'investissement réalisé va correspondre une distribution immédiate de revenus du même montant dans le secteur de vente de ces équipements alors que les biens de consommation correspondants ne peuvent être réalisés que progressivement dans une durée qui peut aller jusqu'à 25 ans. Cet excès de dépenses va provoquer une demande supplémentaire qui se traduira par un déséquilibre au niveau du marché des biens de consommation. Cependant, le circuit peut rester en équilibre si les capacités de production des produits de consommation dans le secteur cédant les biens d'équipement sont inutilisées. Toute chose étant égale par ailleurs, à l'accroissement des revenus va donc correspondre une augmentation rapide des biens de consommation ;

- utiliser l'épargne des ménages. Ce mécanisme va permettre de réduire la dépense de ceux-ci du même montant. Le circuit sera donc en équilibre : c'est comme si, l'entreprise donne des revenus aux ménages par une main et les reprend par une autre[4].

Financement des administrations publiques[modifier | modifier le code]

Le financement des administrations[modifier | modifier le code]

Les administrations publiques désignent ici l'État, la sécurité sociale et les collectivités territoriales. Les administrations publiques financent leurs dépenses (prestations sociales, services collectifs, soins) par des recettes (prélèvements obligatoires). Depuis 1975, les administrations publiques dégagent un besoin de financement: leurs recettes sont inférieures à leurs dépenses. Cette différence appelée solde budgétaire est donc en déficit (négative).

Les administrations publiques utilisent donc l'emprunt via la vente d'obligation d'État sur les marchés de capitaux ce qui augmente alors la dette des administrations publiques.

Politiques de relance budgétaire et leurs effets[modifier | modifier le code]

Cette situation de financement peut entrainer des effets indésirables des politiques de relance budgétaires. Lorsqu'un État fait face à une crise économique, il peut soutenir la demande globale en augmentant ses dépenses (prestations sociales plus élevées car chômage par exemple) ou en diminuant ses recettes (suppression ISF, baisse TVA…). Cette politique a des effets positifs: le soutien à la demande va pouvoir relancer la croissance, la consommation et l'investissement donc baisser le chômage.

Cependant, cette politique, qui augmente alors les déficits, peu avoir des effets négatifs, ce qu'on appelle des effets d'éviction, lorsque les ménages et les entreprises épargnent au lieu de consommer, d'investir ou d'embaucher. On peut expliquer cela par plusieurs facteurs :

- la hausse du déficit va faire augmenter la dette publique et donc la demande de capitaux. En simplifiant la situation par le mécanisme du marché des fonds prêtables, les lois du marché vont faire augmenter les taux d'intérêts du fait de la hausse de la demande des fonds prêtables et donc réduire l'investissement et la consommation ;

- une anticipation (auto-réalisatrice ?) des agents : les ménages notamment anticipent une hausse future des prélèvements du fait de la politique menée, ils prennent alors des précautions financières en épargnant anticipant cette hausse et donc ne consomment pas plus ;

- le commerce extérieur : la hausse de la demande globale profite aux entreprises étrangères et leurs importations. Cela ne permet donc pas le retour de la croissance et les embauches sur le territoire. De plus, les déséquilibres extérieurs s'aggravent.

Ainsi, les politiques de relance budgétaires sont sujettes à débats: les keynésiens les soutiennent et d'autres prônent une politique de rigueur pour réduire les dépenses publiques et les déficits.

Notes et références[modifier | modifier le code]

- Frédéric Poulon, Économie générale, Paris, Dunod, , 423 p. (ISBN 2-10-002914-2), p. 81

- Jean-Pierre Delas, Économie contemporaine : Faits, concepts, théories, Paris, Ellipses, , 751 p.

- Jean-Marie Albertini, Les rouages de l'économie nationale, Paris, Les éditions ouvrières, , 317 p. (ISBN 2-7082-0663-X), p. 148, 149

- Jean-Marie Albertini, ..., p. 150 à 152

French

French Deutsch

Deutsch