سامانههای پولی بینالمللی - ویکیپدیا، دانشنامهٔ آزاد

سامانههای پولی بینالمللی به معنی مجموعهای از قراردادهای بینالمللی و موسسات حامی این قراردادهاست که با هدف تسهیل تجارت خارجی، سرمایهگذاری خارجی و در کل جابهجایی سرمایه بین دولت-ملتها ایجاد میشود. این سامانهها روشهای پرداختی را فراهم میکنند که مورد اعتماد خریداران و فروشندگان با ملیتهای متفاوت هستند. این سامانهها به منظور رسیدن به اهداف خود نیاز به ایجاد اعتماد و فراهم کردن نقدشوندگی لازم در افتوخیزهای تجارت دارند. تشکیل این سامانهها میتواند به صورت طبیعی، ناشی از تعدادی قرارداد پراکنده در طول سالیان، یا به صورت برنامهریزی شده باشد. تشکیل یک سامانه پولی بینالمللی به صورت برنامهریزی شده در سال ۱۹۴۴ با عنوان برتون وودز روی داده است.

مرور تاریخی[ویرایش]

در گذشته، فلزات گرانبها مانند طلا و نقره در تجارت استفاده شده است که به صورت شمش یا سکههای ضرب شده توسط امپراطوریهای مختلف بودهاند. نخستین سابقه ثبت شده در استفاده از شمش در تبادلات اقتصادی کشورهای مصر و میاندورود است که قدمت آنها به هزاره سوم قبل از میلاد مسیح بازمیگردد.[۱] پولهای نخستین شکلهای گوناگونی علاوه بر شمش داشت. به عنوان مثال پیکپول (Spade money) در دوران دودمان ژو در چین و در قرن هفتم قبل از میلاد رواج داشت. در آن زمان، صور دیگری از پول در لیدیه، آسیای صغیر، ایجاد شد که استفاده از آن به نزدیکی شهرهای یونان رسید و در نهایت در تمام جهان گسترش یافت.[۱]

گاهی سامانههای پولی توسط حکمرانان محلی ایجاد شده است. مثلاً تعدادی از محققان در جایی که بعدها جمهوری روم تأسیس شد، به حاکم وقت خود، سرویوس تولیوس، پیشنهاد دادند که به صورت امتحانی یک سامانهٔ پولی نخستین را به وجود آورد. تولیوس در قرن ششم قبل از میلاد، زندگی میکرد. چندین قرن بعد، رم یک سامانهٔ ضرب سکهٔ رسمی را به وجود آورد.[۲]

اعتقاد بر این است که کاربرد سکههای ضرب شده نیز مانند شمش عموماً پسانداز طبقه ممتاز جامعه بوده است. اما استفاده از این سکهها در حدود قرن ۴ قبل از میلاد در شهرهای یونان رواج پیدا کرد. این سکهها توسط مقامات دولتی در شهرها به نحوی حمایت میشد که ارزش آنها صرف نظر از ترکیب فلزات گرانبهای تشکیل دهندهٔ آنها ثابت باقی بماند.[۱] کاربرد سکه آهستهآهسته از یونان به سمت غرب در سراسر اروپا و به سمت شرق تا هند گسترش پیدا کرد. قدمت استفاده از سکه در هند به ۴۰۰ سال قبل از میلاد بازمیگردد. در ابتدا سکهها نقش پررنگتری در مذهب داشتند تا در تجارت. با این حال، در قرن دوم میلادی سکهها نقش کلیدی در معاملات تجاری پیدا کردند. سامانههای پولی شکل یافته در هند آنقدر موفق بودند که به بخشهایی از آسیا در قرون وسطی نفوذ کردند. است که توسعه در هند آنقدر موفق شدند آنها گسترش از طریق بخشهایی از آسیا نیز به قرون وسطی است.[۱]

رفتهرفته سکههای گوناگون در یک منطقه رایج شدند که تعویض آنها با یکدیگر توسط صرافان صورت میگرفت. صرافان را میتوان به عنوان پدران بازار تبادل ارز خارجی شناخت. در انجیل داستانی معروف در مورد آنها با نام عیسی و صرافان آمده است. در اوایل قرون وسطی، صرافان در ونیز و شهرهای دولت ایتالیا نیاز به انجام محاسباتی شامل شش یا تعداد بیشتری ارز داشتند. این امر تا حدودی عاملی بود که فیبوناچی کتاب لیبر آباچی (Liber Abaci) را بنگارد؛ کتابی که باعث شد استفاده از اعداد عربی در اروپا رایج و جایگزین اعداد دشوار رومی شوند. بعدها، اعداد عربی توسط بازرگانان غربی مورد استفاده قرار گرفت.[۳]

با سلطه یک حاکمیت یا امپراطوری در منطقه، ارز این حاکمیت یا امپراطوری پایهای برای تجارت بینالمللی میشود. به این ترتیب، ارز هر حاکمیت یا امپراطوری پایهای بالقوه برای سامانه بینالمللی پول است. در اروپا و خاورمیانه یکی از نخستین ارزهای اینچنین سکهٔ پارسی دریک بود. بعدها ارزهای رومی (Roman currency) مانند دناریوس که در امپراطوری روم استفاده میشد، جایگزین سکههای پارسی شد. پس از آن، دینار طلای امپراطوری عثمانی و سپس در دوران امپریالیزم، قرون ۱۶ تا ۲۰ میلادی، ارزهای قدرتهای اروپایی پایهٔ سامانهٔ بینالمللی پول شدند. از جمله ارزهای مهم در دوران امپریالیزم دلار اسپانیایی (Spanish dollar)، خیلدر هلندی، فرانک فرانسوی، و پوند استرلینگ بریتانیایی بودند که گاهی یک ارز خاص قدرت مطلق را در دست داشت و گاهی هیچکدام انحصار قدرت را در دست نداشتند. با رشد قدرت ایالات متحده آمریکا، دلار آمریکا پایه سامانهٔ پولی بینالمللی شد که این امر با توافق برتون وودز (Bretton Woods) برای تأسیس نظم پولی جهانی بعد از جنگ جهانی دوم محقق شد. در این قرارداد، ارزهای مختلف نرخ تبادل ثابتی با دلار آمریکا داشتند و دلار آمریکا نیز قابلیت معاوضه (convertibility) با طلا را داشت. با گذشت زمان، سامانهٔ برتون وودز فروپاشید که منجر به شوک نیکسون در سال ۱۹۷۱ و خاتمهٔ قابلیت معاوضه شد. اگرچه پس از آن دلار آمریکا همچنان پایهٔ اصلی سامانهٔ پولی جهانی باقی ماند، ولی دیگر قدرت مطلق نبود؛ ارزهای مختلف اروپایی و ین ژاپن نیز در سامانهٔ پولی جهانی مورد استفاده قرار گرفتند. پس از شکل گیری یورو، این ارز به عنوان ذخیره ارزی (reserve currency) و واحدی برای تراکنشهای پولی مورد استفاده قرار گرفته است. با این حال، دلار آمریکا همچنان به عنوان ارز اصلی در رده جهانی محسوب میشود.

کشورهای غالب میتوانند از ارز غالب به صورت مستقیم یا غیرمستقیم استفاده کنند. به عنوان مثال پادشاهان انگلیسی مانکوسهایی طلایی ضرب کردند که قرار بود به عنوان دینار در مبادلات با اندلس استفاده شود. گاهی قدرتهای استعماری بدل سکههایی را ضرب میکردند که که نواحی دوردست به کار میرفت. اخیراً تعدادی از کشورها از دلار آمریکا به عنوان پول رایج کشور خود استفاده میکنند که به این رویه دلارمحوری (dollarization) گفته میشود.

تا قرن ۱۹ام میلادی، اقتصاد اروپا، آمریکا، هند و چین ارتباط تنگاتنگی با یکدیگر نداشتند و به دلیل محلی بودن این اقتصادها، سامانهٔ اقتصاد جهانی قدرتمند به شمار نمیرفت. استعمار اروپا در آمریکا که در دوران امپراطوری اسپانیا آغاز گردید باعث ادغام اقتصاد و سامانههای پولی آمریکا و اروپا شد. به علاوه، استعمار اروپا در آسیا باعث چیرگی ارزهای اروپایی به ویژه پونداسترلینگ بریتانیا در قرن ۱۹ام میلادی شد. با گذشت زمان و در قرن ۲۰ام، این چیرگی نصیب دلار آمریکا شد. تعدادی از اقتصاددانان، مثلاً مایکل هودسان، پیشبینی کردند که یک سامانه اقتصاد جهانی با تنها یک پایه (دلار آمریکا) تضعیف خواهد شد و در عوض بلوکهای تجاری محلی پدید خواهد آمد. در این پیشبینی، از پیدایش یورو به عنوان گواهی بر این پدیده یاد شده است. مباحث مربوط به سامانههای اقتصادی جهانی، نظریه نظام جهانی، و قطبیت در روابط بینالمللی (polarity in international relations) اطلاعات بیشتری در زمینه بلوکهای تجاری در اختیار خواننده قرار میدهد. در اواخر قرن نوزدهم میلادی یک سامانهٔ پولی جهانشمول بر پایهٔ استاندارد طلا شکل گرفت.

تاریخچهای از نظامهای پولی جهانی در دوران اخیر[ویرایش]

نظم مالی قبل از جنگ جهانی اول: ۱۸۷۰ تا ۱۹۱۴[ویرایش]

از دهه هفتاد قرن ۱۹ام میلادی تا قبل از آغاز جنگ جهانی اول در سال ۱۹۱۴، نظام اقتصادی درهم تنیدهای بر جهان حکمفرما بود که با عنوان عصر نخست جهانیسازی شناخته میشود.[۴][۵] اتحادیههای پولی به نحوی عمل میکردند که هر یک از اعضای آنها میتوانستند ارز دیگر اعضا را به عنوان پول قانونی قبول کنند. نمونههایی از این اتحادیهها اتحادیهٔ پولی لاتین (latin monetary union) (بلژیک، ایتالیا، سوییس، و فرانسه) و اتحادیهٔ پولی اسکاندیناوی (Scandinavian monetary union) (دانمارک، نروژ، و سوئد) هستند. در غیاب عضویت مشترک در یک اتحادیه، کشورهای مستقل و مستعمرات آنها تراکنشهای مورد نیاز را بر اساس استاندارد طلا انجام میدادند. در آن زمان، بریتانیا بزرگترین قدرت صنعتی و اقتصادی دنیا بود.[۶]

در این دوره رشد اقتصادی پیوسته بود و بحرانهای اقتصادی به نسبت دورانهای پس از آن سطحیتر بود. بر خلاف سامانهٔ برتون وودز، نظام اقتصادی قبل از جنگ جهانی اول از یک کنفرانس سطح بالا نشات نگرفته بود. این نظام ناشی از رشد طبیعی اقتصاد در جهان بود. دوران توسعه سریع در آمریکای شمالی که به نام عصر طلایی (gilded age) شناخته میشود مربوط به این دوره است.

بین جنگهای جهانی: ۱۹۱۹ تا ۱۹۳۹[ویرایش]

سالهای بین جنگهای جهانی به عنوان یک دوره ضد جهانیسازی (de-globalization) شناخته میشود، زیرا هم تجارت بینالمللی و هم جریان سرمایه در مقایسه با دوران قبل از جنگ جهانی اول کاهش یافته بود. در طول جنگ جهانی اول، اغلب کشورها استاندارد طلا را ترک کردند. تنها استثناء ایالات متحده آمریکا است که به صورت موجز به این استاندارد بازگشت. در دهه سیام از قرن ۲۰ام، سامانهای چندپارچه از نرخهای ارز شناور رایج بود.[۷] در این دوران، تجربه بریتانیا و دیگر کشورها حاکی از این بود که استاندارد طلا مطابق با نیاز آنها در حفظ استقلال سیاست داخلی نیست. به منظور حفظ ذخایر طلای کشور، گاهی نیاز بود که نرخ بهره افزایش یابد که به نوبه خود باعث ایجاد سیاست تقلیل قیمتها میگردید. اقتصاددانی به نام نیکلاس داونپورت (Nichilas Davenport)[۸] ادعا کرده است که تقاضای بازگشت بریتانیا به استاندارد طلا از علاقهٔ سادیستی سرمایهداران به تحمیل رنج به طبقه کارگر بریتانیا ناشی میشود.

در پایان جنگ جهانی اول بریتانیا به شدت به ایالات متحده آمریکا بدهکار بود که این امر باعث شد تا ایالات متحده آمریکا از بریتانیا پیشی بگیرد و به عنوان قدرت اول اقتصادی در جهان شناخته شود. ایالات متحده تمایلی به قبول رهبری بریتانیا در جهان نداشت. بر خلاف بریتانیا در دوره قبل، صادرات سرمایه از ایالات متحده کانترسایکلیت نبود و این صادرات به سرعت همراه با رشد اقتصادی ایالات متحده در دهه بیستم از قرن ۲۰ام میلادی گسترش یافت. با این حال، صادرات سرمایه از ایالات متحده با تضعیف اقتصاد آمریکا در سال ۱۹۲۸ به یکباره متوقف شد. با تشدید رکود بزرگ در سال ۱۹۳۰ میلادی، موسسات مالی دچار ضررهای هنگفتی شدند که به عنوان مثال میتوان به ورشکستگی ۱۳۴۵ بانک آمریکایی تنها در سال ۱۹۳۰ اشاره کرد.[۹] در طول دهه ۱۹۳۰، ایالات متحده موانعی در تجارت ایجاد و از ایفای نقش آخرین مأوی پول (lender of last resort) خودداری کرد که در نتیجه این اعمال مشکلات اقتصادی دیگر کشورها تشدید شد. به گفته اقتصاددانی به نام جان مینارد کینز، یکی دیگر از عوامل آشفتگی اقتصادی در این دوره اصرار نخستوزیر فرانسه، ژرژ کلمانسو، بر پرداخت غرامت جنگ توسط آلمان بود. این ادعا در کتاب آقای کینز با عنوان پیامدهای اقتصادی صلح (The Economic Consequences of the Peace) ذکر شده است.

دوران برتون وودز: از سال ۱۹۴۵ تا ۱۹۷۱[ویرایش]

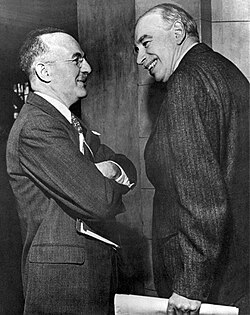

در اوایل دهه ۱۹۴۰ میلادی، سیاستگذاران بریتانیا و آمریکا طرح سامانهٔ پولی بینالمللی برای دوران بعد از جنگ را آغاز کردند. هدف از انجام این کار ایجاد نظامی بود که علاوه بر برخورداری از منافع یک سامانهٔ بینالمللی مجتمع، به دولتها این آزادی را بدهد که سیاستهای داخلی خود در مورد افزایش اشتغال و رفاه اجتماعی را دنبال کنند.[۱۰] معماران اصلی سامانهٔ جدید، جان مینارد کینز و هری دکستر وایت، طرحی ارائه کردند که توسط ۴۲ کشور شرکت کننده در کنفرانس برتون وودز در سال ۱۹۴۴ میلادی امضا شد. این کنفرانس رسماً به نام کنفرانس اقتصادی و پولی سازمان ملل متحد شناخته میشود. طبق این طرح، نرخ تبدیل ارز ثابت اما قابل تنظیم بود و ارزش تمامی ارزها بر اساس ارزش دلار تعیین میشد. هر دلار نیز قابل معاوضه با مقداری مشخص از طلا بود. به این ترتیب، این طرح در حقیقت یک استاندارد مبادله طلا-دلار بود. طرح جدید چندین ارتقا نسبت به استاندارد طلای قدیم داشت؛ از جمله اینکه دو مؤسسه بینالمللی به نامهای صندوق بینالمللی پول (IMF) و بانک جهانی ایجاد شد.

سامانهٔ جدید نرخ تبدیل ارز این اجازه را به کشورها میداد که در مواجهه با مشکلات اقتصادی بهای ارز خود را تا ۱۰٪ (یا در صورت توافق صندوق بینالمللی پول حتی بیشتر) پایین بیاورند. به این ترتیب، باقی ماندن در استاندارد طلا آنها را وادار به تقلیل قیمتها نمیکرد. سامانهای از کنترلهای سرمایه معرفی شد تا کشورها را از اثرات مخرب فرار سرمایه حفاظت کند. به علاوه، سامانهٔ جدید این امکان را به کشورها میداد که علاوه بر دنبال کردن سیاستهای کلان اقتصادی خود به صورت مستقل،[۱۱] پذیرای جریان سرمایهگذاریهای مولد نیز باشند. کینز مخالف محوریت دلار در سیستم پولی جهانی بود. وی پیشنهاد کرد که ارزی بینالمللی به نام بانکور (bancor) چنین نقشی را ایفا کند که پیشنهاد وی رد شد. با نزدیک شدن به پایان دوران برتون وودز، محوریت دلار مشکلساز شد. عدهای بر این عقیدهاند که افزایش تقاضای بینالمللی باعث شد ایالات متحده کسری تجاری مداومی را به اجرا درآورد که در نهایت منجر به سلب اعتماد از دلار شد. ظهور یک بازار موازی طلا که در آن قیمت طلا بالاتر از تعهد تبدیل دلار به طلا بود این اجازه را به محتکران داد که ذخایر طلای دولت آمریکا را کاهش دهند. در نهایت این فشارها باعث شد تا نیکسون، رئیس جمهور وقت ایالات متحده، قابلیت تبدیل دلار به طلا را در روز ۱۵ آگوست سال ۱۹۷۱ میلادی لغو کند. این رویداد به عنوان اختتامیه سامانهٔ برتون وودز شناخته میشود. در سالهای پس از این رویداد، تلاش شد تا به منظور حفظ نرخ تبادل ارز ثابت مکانیزمهایی جایگزین طراحی شود ولی موفقیتی حاصل نگردید. در نتیجه جهان با یک سامانه از نرخ تبادل ارز شناور روبهرو شد.[۱۲]

سامانهٔ پست برتون وودز: از سال ۱۹۷۱ تا به امروز[ویرایش]

نام دیگر سامانهٔ پست برتون وودز، اجماع واشینگتن است. با اینکه این نام در سال ۱۹۸۹ انتخاب شد، سامانهٔ اقتصادی مربوطه از حدود سال ۱۹۸۰ مورد استفاده بود. در سامانهٔ برتون وودز دولتها هدایت سامانه را به عهده داشتند؛ حال آنکه در سامانهٔ اجماع واشینگتن بازار سامانه را هدایت میکند.[۴]

منابع[ویرایش]

- ↑ ۱٫۰ ۱٫۱ ۱٫۲ ۱٫۳ Jonathan Williams with Joe Cribb and Elizabeth Errington, ed. (1997).

- ↑ Raaflaub, Kurt (2005).

- ↑ "The Ascent of Money , episode 1".

- ↑ ۴٫۰ ۴٫۱ Ravenhill, John (2005).

- ↑ Occasionally also called the golden age of capitalism in older sources, and also the first golden age of capitalism in later sources that recognise golden age that spanned approx 1951–73.

- ↑ Harold James.

- ↑ Helleiner, Eirc (2005). "6".

- ↑ Skidelsky, Robert (2003). "22".

- ↑ Stephen J. Lee.

- ↑ Helleiner, Eric (1996). "2: Bretton Woods and the Endorsement of Capital Controls".

- ↑ According to Keynes: "In my view the whole management of the domestic economy depends on being free to have the appropriate rate of interest without reference to rates prevailing elsewhere in the world.

- ↑ Laurence Copeland.

French

French Deutsch

Deutsch